Ausschreibung für Solarmodule im ersten Halbjahr 2024: Tongwei, LONGi, GCL unter den Top-Performern

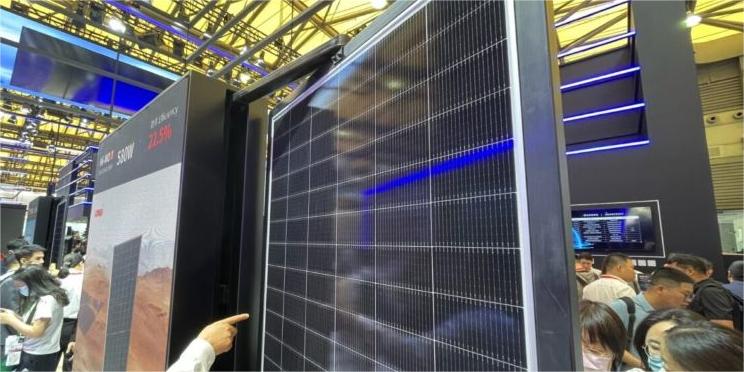

Im ersten Halbjahr 2024 wurden in China über 172 GW Solarmodule versteigert, wobei Tongwei Solar, LONGi, Das Solar, GCL System Integration, JinkoSolar und JA Solar als Spitzenbieter hervorgingen. Dies stellt einen bedeutenden Wandel auf dem Solar-PV-Markt dar, der durch die schnelle Einführung von n-Typ-Modulen und die gestiegene Nachfrage nach Modulen mit höherer Leistung und einer Nennleistung von 580 W und mehr vorangetrieben wird.Unternehmen sichern sich Ausschreibungen im ersten Halbjahr 2024Rund 40 GW der Modulausschreibungen gaben konkrete Anbieter und Kapazitäten bekannt. Zu den wichtigsten Unternehmen, die sich bedeutende Ausschreibungen sicherten, gehörten:Tongwei SolarLANGiDas SolarGCL-SystemintegrationJinkoSolarJedes dieser Unternehmen sicherte sich über 3 GW. Weitere bemerkenswerte Leistungsträger waren JA Solar, Astronergy, DAH Solar, Yingli Solar und Huansheng PV.Darüber hinaus wurden in 132 GW-Rahmenverträgen die siegreichen Unternehmen aufgeführt, jedoch keine Angaben zu den Lieferkapazitäten gemacht. Trina Solar, JA Solar, JinkoSolar, Tongwei, LONGi, Risen Energy, Astronergy, Das Solar, GCL, Canadian Solar und Yingli sicherten sich jeweils mehr als zehn Angebote.Trina Solar führte mit 21 Geboten, gefolgt von JA Solar mit 20, JinkoSolar mit 18 und Tongwei mit 17.Preistrends und AnalyseIm Juni lag der durchschnittliche Angebotspreis für n-Typ-Module bei 0,809 RMB/W und damit etwa 10 % niedriger als zu Jahresbeginn. Der niedrigste Angebotspreis liegt bei 0,7X RMB/W, was den intensiven Marktwettbewerb und die sinkenden Gewinnspannen widerspiegelt.P-Typ-Module: Die Preise fielen von 0,943 RMB/W im Januar auf 0,79 RMB/W im Juni, ein Rückgang um 16 %.N-Typ-Module: Die Preise sanken von 0,901 RMB/W im Januar auf 0,809 RMB/W im Juni, ein Rückgang um 13 %.Aktuelle Entwicklungen und AusblickAm 2. Juli gab China Resources New Energy (Xichang) die Beschaffung von 288,2 MW n-Typ 610W+ Modulen bekannt, die im vierten Quartal geliefert werden sollen, mit einem niedrigen Angebot von 0,7535 RMB/W.Bei den jüngsten Großausschreibungen staatseigener Unternehmen fielen die Preise unter 0,75 RMB/W, was auf einen anhaltend intensiven Preiswettbewerb hindeutet.Solarbe Consulting geht davon aus, dass die Modulproduktion aufgrund der begrenzten inländischen und internationalen Nachfrage zurückgeht, was darauf hindeutet, dass die Preise weiter fallen könnten. Der künftige Markt wird davon abhängen, wie sich die Unternehmen anpassen und ob sich die Preise stabilisieren oder weiter sinken.

- July 11, 2024

IPv6-Netzwerk unterstützt

IPv6-Netzwerk unterstützt